Sono state introdotte rilevanti novità sul dibattuto tema del ravvedimento speciale per gli anni 2018-2022, previsto dal neo introdotto articolo 2-quater del decreto n. 113 del 9 agosto 2024, convertito con modificazioni dalla legge n. 143 del 7 ottobre scorso (G.U. 08/10/2024, n. 236).

Questo provvedimento nasce a seguito del concordato preventivo biennale, che è una misura istituita nei mesi scorsi per offrire ai contribuenti, in particolare quelli che applicano gli Indici Sintetici di Affidabilità fiscale (ISA), la possibilità di definire in anticipo, per un periodo di due anni, le proprie posizioni fiscali con l’Agenzia delle Entrate, riducendo così il rischio di accertamenti futuri.

In pratica, aderendo al concordato, il contribuente accetta di stabilire preventivamente il proprio reddito per gli anni 2024 e 2025, beneficiando in alcuni casi di un regime fiscale agevolato, con imposte sostitutive ridotte. L’adesione al concordato, che deve essere perfezionata, salvo proroghe, entro il 31 ottobre 2024, riduce il rischio di incorrere in verifiche e rettifiche fiscali per gli anni interessati.

In stretto legame con il concordato preventivo biennale, è stato introdotto il citato regime di ravvedimento delle imposte sui redditi per gli anni dal 2018 al 2022, che è utilizzabile soltanto da quei soggetti che, entro e non oltre il 31 ottobre 2024, abbiano preventivamente aderito al concordato.

I punti principali del regime di ravvedimento sono i seguenti.

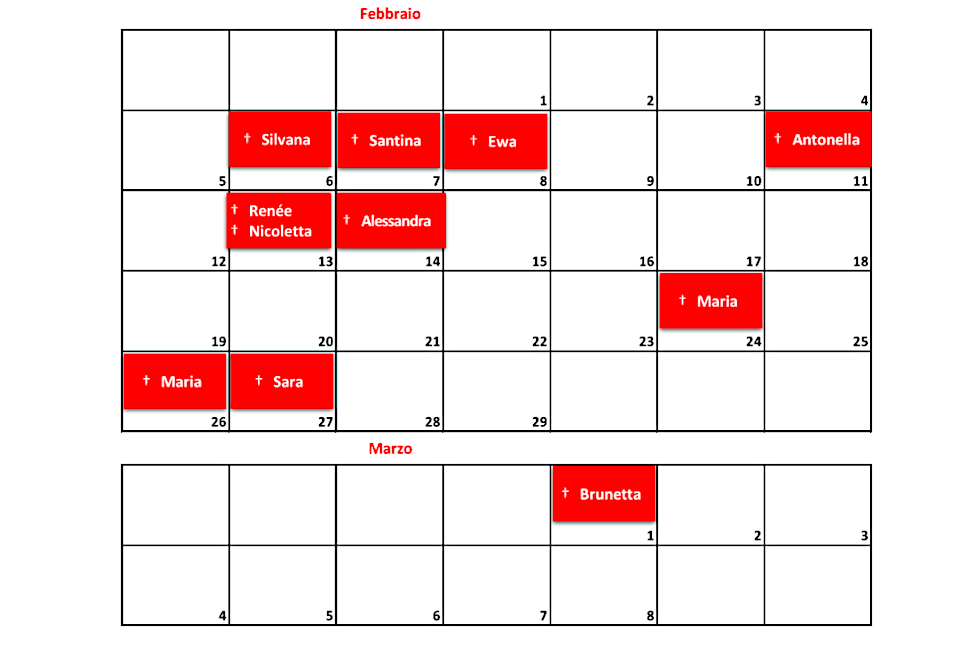

Imposta sostitutiva: i soggetti aderenti versano un’imposta sostitutiva delle imposte sui redditi, relative addizionali e IRAP. La base imponibile è determinata in base al reddito dichiarato, incrementato in base al punteggio ISA (da un incremento del 5% per punteggi massimi a un 50% per quelli minimi).

Aliquote ridotte: per gli anni 2018, 2019 e 2022, l’imposta sostitutiva sulle imposte sui redditi è del 10-15%, a seconda del livello di affidabilità fiscale, e del 3,9% per l’IRAP. Per i periodi del 2020 e 2021, a causa della pandemia, l’aliquota è ridotta del 30%.

Pagamento: l’imposta sostitutiva può essere versata in un’unica soluzione, entro il 31 marzo 2025, o ratealmente, fino a 24 rate. In caso di decadenza dal regime rateale, non è previsto il rimborso delle somme già versate.

Ravvedimento: il ravvedimento non si perfeziona se è stata già notificata una verifica fiscale o altre procedure di accertamento. Le rettifiche fiscali per gli anni d’imposta coperti non possono essere effettuate a meno di specifiche eccezioni.

Questa misura mira dunque a incentivare l’adesione al concordato e a stabilire regole chiare per il ravvedimento, con benefici fiscali per i soggetti più affidabili secondo gli ISA.

È importante però ribadire chiaramente che, anche se il ravvedimento speciale rimane opzionabile fino al 31 marzo 2025, la condizione imprescindibile per avvalersi di questo strumento è l’adesione al concordato preventivo biennale, che invece ha come termine ultimo di adesione il 31 ottobre prossimo, sempre salvo proroghe. Pertanto, coloro che, al 31 ottobre 2024, non avranno aderito al concordato, non potranno più, in seguito, accedere al ravvedimento speciale.

I nostri uffici restano a disposizione per ogni ulteriore approfondimento in merito.